1140 Kapitalschutz-Zertifikat mit Coupon

Produkttyp-Nummer gemäss Schweizerischen Verband für Strukturierte Produkte (SVSP): 1140

Die genaue Funktionsweise, Produktdetails und Risiken entnehmen Sie bitte dem Termsheet und dem dazugehörigen Emissionsprogramm.

Markterwartung

- Steigender Basiswert

- Grosse Kursrückschläge des Basiswerts möglich

Merkmale

- Die Rückzahlung per Verfall erfolgt mindestens in der Höhe des Kapitalschutzes.

- Der Kapitalschutz wird in Prozent des Nennbetrages ausgedrückt (z.B. 100%).

- Der Kapitalschutz bezieht sich nur auf den Nennbetrag und nicht auf den Kaufpreis.

- Der Wert des Produktes kann während der Laufzeit unter den Kapitalschutz fallen.

- Die Höhe des Coupons ist abhängig von der Entwicklung des Basiswertes.

- Das Gewinnpotenzial ist begrenzt (Coupon).

Vorteile

- Die zu Beginn der Laufzeit bestimmte Mindestrückzahlung ist nur per Verfall garantiert.

- Der Minimum Coupon wird unabhängig vom Verlauf der Basiswerte jährlich ausbezahlt.

- Partizipation an der Performance der Basiswerte bis zur Höhe des Maximum Coupon.

Nachteile

- Der Kapitalschutz gilt nur per Verfall. Der Wert des Produktes kann während der Laufzeit unter die Mindestrückzahlung fallen.

- Bei stark steigendem Basiswert ist die Rendite im Gegensatz zur Direktanlage beschränkt.

Ausgangslage

- Bei Verfall Rückzahlung der garantierten Mindestrückzahlung.

- Am jeweiligen Coupon-Zahlungstag wird der Coupon ausbezahlt.

- Der Coupon entspricht der durchschnittlichen Wertentwicklung der einzelnen Basiswerte seit Emission begrenzt durch einen Minimum und einen Maximum Coupon.

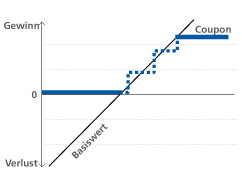

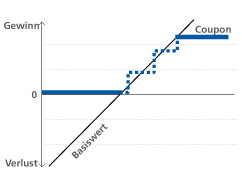

Pay-off Diagramm bei Verfall

Beispiele bei Verfall

Ausgangslage

| |

Szenario 1 |

Szenario 2 |

Szenario 3 |

| Stark steigende Kurse |

Steigende Kurse |

Fallende Kurse |

| 6 Aktien |

6 Aktien |

6 Aktien |

| 100% |

100% |

100% |

| 1% p.a.% |

1% p.a. |

1% p.a. |

| 6% p.a. |

6% p.a. |

6% p.a. |

| Nein |

Ja |

Nein |

| 6% |

6% |

6% |

| Nein |

Nein |

-10% |

| 5 Jahre |

5 Jahre |

5 Jahre |

| 100% |

100% |

100% |

| Performance Jahr 1 |

Effektive Performance in% |

Performance für Berechnung in% |

Effektive Performance in% |

Performance für Berechnung in% |

Effektive Performance in% |

Performance für Berechnung in% |

| Aktie A (Gewichtung 1/6) |

+5 |

+5 |

+3 |

+6 (Magnet) |

-12 |

-10 (Floor) |

| Aktie B (Gewichtung 1/6) |

+10 |

+6 (Cap) |

-1 |

-1 |

-6 |

-6 |

| Aktie C (Gewichtung 1/6) |

+15 |

+6 (Cap) |

+2 |

+6 (Magnet) |

-30 |

-10 (Floor) |

| Aktie D (Gewichtung 1/6) |

+10 |

+6 (Cap) |

-0.5 |

-0.5 |

-2 |

-2 |

| Aktie E (Gewichtung 1/6) |

+7 |

+6 (Cap) |

+1 |

+6 (Magnet) |

-9 |

-9 (Floor) |

| Aktie F (Gewichtung 1/6) |

+20 |

+6 (Cap) |

-4 |

-4 |

-17 |

-10 (Floor) |

Auszahlung

| |

Szenario 1 |

Szenario 2 |

Szenario 3 |

| (5% + 6% + 6% + 6% + 6% + 6%) / 6 = 5.83% |

(6% - 1% + 6% - 0.5% + 6% - 4%) / 6 = 2.08% |

(- 10% - 6% - 10% - 2% - 9% - 10%) / 6 = -7.83% |

| 5.83% |

2.08% |

1.00% (Minimum Coupon) |

Steuern

| Modifizierte Differenzbesteuerung (IUP) |

| Nein |

| Ja |

| Nein |